虚拟世界热点散乱的“微创新之年”

· 小跑对话 ·

王 玮,区块链资深从业者

2021年的年终总结选择了虚拟世界,因为这里确实是2021你最疯狂的地方。如果选一句话总结就是“我看不懂,但我大受震撼,只是震撼完了依然看不懂”。DeFi2.0,NFT,GameFi,metaverse,Web3.0,DAO...... 元宇宙的尽头在哪里、未来是什么,我们不知道,但依然有些许熟悉的场景,熟悉的味道:

讨论各种新概念的几乎还是VC和投资人,大家讨论了半天会发现:缺了个码农。所以到底是保持清醒需要码农,还是反思技术太多会影响“发财”?这些新概念撑起了若干几十、上百亿美金的市值的项目,难道这一次依然是在比赛画饼?

就像现实世界中炒房炒股炒艺术品、背后需要杠杆和交易流动性来支撑,元宇宙、web3.0背后的金融基础设施是DeFi吗?还是DeFi终将会“融化”在其中,变成它们的一部分?

所以这个年终总结,必须要和一位DeFi开发者一起来完成。

· 文字内容 ·

01

到底什么是Web3.0?

01:54 小跑

今年的年终总结选择了币圈。如果用一句话总结我的感受,那就是“我看不懂,但我大受震撼,只是震撼完了还是看不懂”。

我有一个感觉,不知道是不是错觉:NFT、web3.0、元宇宙、GameFi等等这些层出不穷的新概念,几乎还都是做投资的人或者VC在讨论,而往往讨论了半天,发现少了个码农。是不是真正做开发的人,其实不太关心这些新概念?

02:04 王玮

好像还真不是。最近参加同行的交流比较多,不管是web3.0、元宇宙、还是GameFi,在这些方向发力的团队还是非常多的,融资金额也不少,大家都已经热火朝天的干起来了。

但我觉得最大的问题,还是因为没有对web3.0和元宇宙这些概念有统一的定义。跟每个团队聊的时候,你会知道他们具体干的是什么,但不一定大家都用这些词来描述。Web3.0是比较早的概念,现在反而有点进入成熟期的感觉了,但因为它是个宏观的概念,具象化程度比较低,所以很难说清楚谁在“做”它。“元宇宙”反而具象化程度更高一些。

04:02 小跑

王玮老师理解的web3.0是什么?

04:08 王玮

好难的问题。其实web3.0最早由Gavin Wood提出,他是以太坊的核心开发者之一,后来自己去做Polkadot等等。Web3.0刚被提出的时候,其实有一个很鲜明的跟区块链或相关技术相关的web发展方向——比如基于区块链的内容社交steem;比如ENS,也就是以太坊的域名,虽然只是个很小的产品,但也是web3的基础设施。

所以它很明显指的是区块链或数字资产相关技术建立起来的web体系,我觉得现在也没有变。但“资产”这个东西,归根结底还是比较重的,就像区块链上的交易,肯定不如互联网的“信息”那么轻,可传播可复制。所以web3.0还有哪些东西?社交、游戏做到什么程度才算web3.0,可能大家认知并不一定一致。

02

DeFi在Web3.0中的角色是什么?

06:08 小跑

我心里对这些新概念们有个归类,元宇宙,web3.0,GameFi属于一类;但是DeFi不太一样,我没有把它归为一类。

现实世界有很多业态和产业,背后需要一个金融基础设施建设——炒房炒股炒艺术品,背后需要金融借贷加杠杆,需要一级二级市场流动性来支撑。在虚拟世界,游戏、NFT艺术品、炒地皮,背后的金融基础设施是DeFi。元宇宙里也需要DeFi金融基础设施来支撑。

07:36 王玮

我觉得这是未来发展中不确定的,或者可能困惑的地方。在现实世界里,我们可以把“实体”和“金融”这两件事分得比较清楚,比如房子就不是“金融”,但是买房过程中的房贷就是金融。

但是在web3.0或者元宇宙时代,它们的分界可能会模糊,或者说我们还没找到它的分界点,只有发展起来才能看到。在元宇宙里,整个世界都是虚拟的、数字的,所以“钱”和“资产”的表达是一致的——它们都存在区块链上,在此情况下,分界线在哪里呢?

也许要用一种“偏技术”的分界方式——从信息和资产、或者资源的角度分。也就是说,web3.0也可以有它的“信息部分”和“资产部分”,只是“资产部分”一定依赖于区块链,而且跟“信息部分”有复杂交错的关系。

我猜测这在web3.0应该是长期存在的问题,答案只能是大家干出来的。我们都会预设自己的答案,但可能最后只有一个是对的。我个人比较倾向于,“资产部分”会更重要——这是web3.0和web2.0的区别,分界线可能会上移,“资产部分”可能会进入底层。

10:01 小跑

所以将来如果真的进入web3.0时代,可能就没有DeFi这个概念了。

10:19 王玮

对,可能就是一个组成部分了。我们做DeFi的目标是做web3.0或元宇宙的金融基础设施,但也许最后它就不再像现实世界的金融基础设施一样,是一个独立行业了,DeFi可能是其中的一部分——至少是web3.0的人是这么认为的。

03

回顾2021:DeFi一年的变化。怎么又出现了DeFi2.0?

10:51 小跑

那我们来回顾一下2021年DeFi的发展。为什么现在又出现了DeFi2.0呢?

11:03 王玮

过去一年,DeFi和crypto领域最大的特点就是:热点切换速度非常快。可能也是因为夹杂了元宇宙、web3.0、央行数字货币、甚至监管等等重大变化。

年初3月Uniswap发布3.0版本。Unitswap每次发布新版本,都是短期DeFi的顶峰——之后就会变得热点散乱,甚至有点要走下坡路的感觉。

但是今年又一个很重要的变化。Uniswap推出了BSL(商业许可证),虽然是个“君子协定”,但里面明确写出三年之内,任何人不得把我的代码用于商业目的——这意味着所有克隆项目都不可能得到资金支持,不会得到任何投资人或者业界的认可——这跟以前完全不一样,像sushiswap这样的现象级克隆项目,以后可能不会再出现了。

这件事对DeFi的影响很大。去年基本上就是“克隆年”,uniswap出来后掀起一股模仿潮,sushi还成功了;compound出来后,又是一堆借贷平台的模仿,也都很强。但是今年,DeFi进入到一个热点散乱的状态——一个颠覆级别的创新不能克隆,大家就挖空心思去搞各种“微创新”。反映在市场上就是各种散乱的焦点,无数小项目在创新,热点切换特别快。也因为这个原因,DeFi2.0这个概念就突然出现了。

今年出现以OlympusDAO为代表的,通过资金流转模型和质押模型,或者挖矿/激励模型方面令人眼花缭乱的创新,达到增加一个项目TVL(total value locked)的作用。

这种模式推出后,热度非常高,TVL大幅度增加,所以有人宣传出来说这应该是DeFi的下一个发展方向。但我认为它并不是金融产品和交易结构的创新,而是一种质押流转或者挖矿模型的创新,所以我不太认同这种东西叫DeFi 2.0。

相反,我倒是经常跟别人讨论,要引入更多的金融产品的结构和交易结构,比如说按揭,比如分期,比如再保险(再保险就是一种新交易结构),甚至定期存款等等。这些在传统金融里已经司空见惯,而且很重要的金融模型和产品,目前都没有在DeFi中出现,至少支持的不那么好——我认为这些才是DeFi未来的发展方向,他们才应该叫做DeFi 2.0。

04

重温“计算性”:它能完全替代人类社会的各种“组织”吗?

21:21 小跑

年初我们讨论过DeFi,那是你第一次提出“计算性”。到年尾再想一想,年初觉得很新鲜、耳目一新的那些概念,现在有点习以为常了,再仔细想就不觉得很惊奇。

比如AMM(Automated Market Making)之类,其实就是用算法来发现价格。这种“自动”价格发现机制其实在传统交易领域也有,只不过是通过若干交易主体的高频交易策略来实现的,大家其实都试图“发现价格”。

但我最近有个感觉,好像DeFi有一个普遍趋势,在试图用市场交易、或者激励机制、算法来试图取代我们现实社会中的各种“组织”,比如公司、政府、信任机构等等。这不就是“计算性”吗?计算性可以规避一些风险,如果这些风险被规避了,那就不需要一个组织来管理这些风险,不是吗?

23:31 王玮

对。不仅如此,你用组织来管理这些东西成本一定更高,风险更大。如果是一个“计算性”的过程,比如说最简单的转账、借贷,肯定直接用计算机执行最直接,效果最好,成本最低。用人去管理会带来“人”的风险和成本,所以一定是个次优的方案。

比如以太坊这样的基础设施,至少在替代银行间网络、或者SWIFT这样的存在还是有可能的。因为首先有“银行”,其次才有“银行间的网络”,所以它是一个中心化的人组织的一个网络,如果用这个网络来做一件“纯计算性”的事情,人参与到计算过程当中,肯定容易出错,成本又高。

但我要补充一点。就是“替代组织”这件事,我更愿意这样表达:区块链、或者任何计算性的设施,应该只能替代组织当中“计算性”的那一部分。

“组织”这个东西,本身并不是一个单纯计算性的结构。科斯讲“公司的本质”或者“公司的边界”,他的核心理念是:公司是一个科层制的组织,科层制组织最大的价值就在于“上级的命令是被下级无条件执行的”。“执行”可以是“计算性”的,但是“无条件”的特性,前提是人“愿意”在组织里接受上级的命令,因为他对这件事情有个认知——而这并不一定是计算性的。

科斯;Photograph by University of Chicago

比如“DAO”分布式自治组织(DAO, decentralized autonomous organization),它可以替代人与人之间利益交换的执行,比如你给我500块钱,我去干一个什么事儿,这个是个计算性过程,他就干了。但是它无法替代科层制这种“上级给下级一个命令,下级无条件执行”——因为这跟执行过程的计算性没有关系。

所以你会发现,DAO是没法在这个层面替代公司的。所以科斯才说:公司的“边界”最重要的就是这一点——即,公司内部的成本和效率,是优于公司间的市场关系的。

所以我觉得任何交易行为都可以被计算性替代,但是公司内部的科层制是计算性替代不了的——各走各的路,各有各的道理。所以这些年来,我一直不同意“DAO能够替代或者能让公司消亡”这种说法。除非有更好的、超越科斯公司边界的经济学或者数学理论,能验证这一点,否则这个世界并不是所有东西都能被计算性替代,更不要说金融的信用了。

05

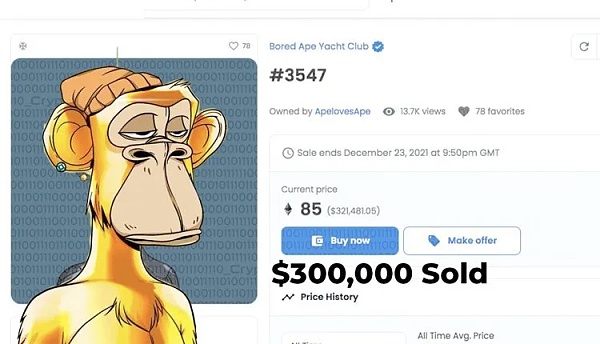

“Bored Ape乌龙指”案例:被利用的计算性?

28:06 小跑

对,可能不应该说替代“组织”,而是替代“组织某些功能”。

最近发生了一个案例,让我有了一个不成熟的想法,总觉得也跟计算性相关。

大约两个礼拜前,币圈发生了一件“NFT乌龙指”事件,一位叫做Maxnaut的小哥,本来打算以75个以太币(大约300,000美元)的价格卖掉他的猴头(Bored Ape),但是不小心乌龙指敲出了0.75个以太币——预定价格的百分之一,大概3,000美元。

这单以迅雷不及掩耳盗铃之势成交了——“叮”的一声,30万美元的猴头就没了。这纳米秒级别的速度肯定不是人干的,这是一个暗中观察、专为蹲守乌龙指而写的程序bot。成交后,又是一个迅雷之势,买家以248,000美元的价格出手。整个套利过程非常流畅。

但这里的奇妙细节在于——买家支付了10倍——8个以太币(34,000美元)的gas fee(交易费)。一只30万美元的NFT,乌龙指拍出了3千的价格,有人愿付3万美元的交易费,只为保证抢到这根乌龙指。所以掐指一算,一个99%折的大甩卖,刨除手续费,也是一个高达88%的漏,不能再划算了

看到这里我觉得简直太熟悉了!在传统金融领域,这就是高频交易嘛,用直连交易所、co-location服务器、高速光纤、黑科技冷兵器来获得微秒抢跑优势。所有高频交易策略都是用金钱和科技堆积出来的不平等优势,蹲守价格混乱那一刹那的机会。

我觉得猴头乌龙指案例是一个利用“算法规则”来获得“时间”和“优先权”的案例。而DeFi把“优先权”变成了一个独立市场——前面描述的整个乌龙指套利过程,可以变成一个“交易优先权”的拍卖。直接拍卖gas手续费,价高者得到这根乌龙指。交易标的是“以0.75以太币的价格购买75以太币猴头NFT的权利”。此案例里,这个权利的价格是——8个以太币。

所以整个事件就是一个围绕着以太坊上“gas fee”的交易。如果把整件事情放到现实世界,可能需要一个交易所、需要设计一个期权产品、需要有一个拍卖竞争的过程——但是这一切在DeFi世界里就“自动”实现了,整个过程中没有任何的规则制定、交易设定、产品设计,而是用一个算法、市场或者一种计算性来代替了“时间优先性”的实现。

33:57 王玮

真的就是这样。从我理想的角度来说,如果我们承认“交易”是一个计算过程的话,那么围绕它发生的一切,只要有计算能力的人就应该能参与,对吧?

一个交易所,不管是Nasdaq还是NYSE,它们制定的规则,比如执行优先顺序、保证金交易等等,既然是一个纯计算性的规则,为什么还要在上面叠加人为设计的其他规则呢?只要我具有计算能力,能够遵循规则,剩下的事情让有计算能力的人去做就好了,“帝王将相,宁有种乎”,对吧?

比如,如果交易都是计算的,为什么只有一个Nasdaq可以去做,我怎么知道那些高频交易者没有通过“贿赂”Nasdaq的人,把自己的机器离核心服务器更近,获得几万分之一秒的优势?为什么Nasdaq的人允许这些高频交易者提前看到订单?为什么会有白金会员、黄金会员、白银会员这样的区别?凭啥你能做得我就做不得?

而在一个公开的以太坊市场上,就像你说的,根本没有任何人提出来有“gas fee拍卖”这样的一个概念或者市场,但它是由计算过程反向生成出来的,自然而然就会被人看到——我付更高gas fee,就能够被优先打包——只从这一个规则,就自然诞生了这样一个市场。

这一切都是因为我们是在一个纯计算性的网络上,它就只有按照纯计算性的形态来发生,你所要做的事情就是比别人更好地理解这个计算模型——有什么特征,有什么规则,然后去做就行了。

唯一不太完美的地方, 就是MEV(Miner Extractable Value,矿工可提取价值)——这就又回了到非计算性的部分。矿工也是人,所以他们也许会做一些超越合理规则范围内的事情。因为他负责挖矿,所以在确认交易这件事情上的决定权当然要高于任何其他交易者。所以会出现好的MEV可以帮助大家减少损失,但是坏的一面,就是薅大家的羊毛。这其实是对称的。

MEV是纯计算性的东西,善和恶实际是我们的主观判断——他赚钱也好,还是帮你阻止损失也好,仅仅都是计算的一个行为而已。

06

“计算性”似乎是个哲学概念

39:05 小跑

我觉得“计算性”这个东西,越想越觉得没这么简单,也许它包含的东西更多。甚至在哲学层面上也有一些反映,我们刚才聊的其实就是一个哲学问题。

39:33 王玮

不然我为什么不遗余力地给大家讲这个概念,我觉得它应该是金融的一个未来形态。

我们人类社会是人构成的,所以很多“计算”的工作也是人来干的。也就是说,我们几千年来都是在用“人力”去模拟实现计算过程。所以我们的制度流程、组织机构都是要支撑“人去实现计算过程”这个目标,必须照顾到人各种各样的问题。

但是今天计算机、尤其是区块链智能合约的发展,就更贴近计算性的本质。它就是一个计算性的结构,人类社会非常有可能不需要再用人的组织和流程,去模拟实现计算性,而是把真正“纯计算性”的一部分直接扔给计算机、区块链。

在互联网时代,这件事没有完全做成,因为互联网以信息处理为主,跟人的互动很重要。但是在资产、数字货币金融交易领域,其实计算性应该是最先被发现出来的。所以我觉得整个金融业体系,为了容纳“人”而去实现计算性过程的这一部分,恐怕最终统统会消亡。我们以前是用人去实现计算性,如果现在用机器去实现计算性,那人的那一部分要被彻底改造。

44:58 小跑

但有没有可能被“反噬”?比如矿工特殊权益的负面发展,很多人在讲MEV对以太坊构成了非常大的威胁。为了优先交易而支付高额费用的机制,会不会渗透区块链经济?在计算性改造人类的同时,有没有可能被人类反噬?

45:25 王玮

人类只能反噬自己,不能反噬机器。因为机器不会动,不会有变化。

有人的地方就有江湖,人参与到计算性过程当中,谋求什么利益,那是另外的事情。刚才的例子中,MEV实际上是高级工种用智力和对计算性的理解去获益。这和人被雇佣来实现计算性的过程,是两个层次的问题。我觉得前者可能永远会存在,但这只是人屈从于机器历史中的一小步,或者第一步。

“反噬”这个词很奇怪,从技术角度来看,MEV这件事只不过是把我们从屈服于交易所和规则制定者,变为屈服于机器。人类一直在走向屈服于机器的这条道路,直至Matrix。所以我觉得好像不是“反噬”,而是“机器吃人”的一个表现。

47:17 小跑

我有所保留。可能还是文科生跟理科生的区别。

47:24 王玮

我觉得自己内心还是很文科的,只是大脑指挥嘴说出来的就很理科生。

47:36 小跑

我觉得现在讨论进入了深水区,因为计算性这个概念如果不好好解释,很容易就被误读,或者被理解的不全面。这个词表面上看是一个数学问题。乍一看是这样的,但是乍二看还有很多其他东西,乍三看还有更多。

48:07 王玮

这也是我特别郁闷的地方。这个词确实有些误导性。我一直强调“计算性”,是想跟“信用性”来做对比,提出这个词只是因为找不到更好的词。我们说的计算性,真的是哲学层面、认知层面的计算性,不是计算机的计算性。

50:22 小跑

这个词不是字面意义上的含义。我想到的一本书《自私的基因》。作者道金斯老师有一位学生,苏珊布拉克莫。她也写了一本书,专门解释“迷因”这种现象。大概意思是说“迷因”其实和“基因”是一样的,迷因也是“自私”的,它传播的时候是没有感情的。但是她特别强调:大家对基因的“自私”有极大的误解。

大家理解基因是“自私”的,是“selfish”的,要朝着对自己有利的一面去发展,一定要自己的利益优先最大化。但这是完全错误的,所谓“自私”,意思是“无感”,不管情况怎么样,它一定会“那样子”发展——不要把任何人类的感情色彩放到“自私”这个词里。它该怎么发展就会怎么发展。

我觉得这个“自私的基因”有点像计算性。计算性是一种特别客观的存在,或者事情发展的一种必然归宿。

52:14 王玮

对,它是一种“自在”的属性——并不以人的判断来作为标准。

53:49 小跑

所以从这种意义上来讲,“反噬”这个词确实不是特别合适。我刚才其实是想表达一个疑问:就是“计算性”会不会被人性的东西改变?

当然是算法是人写的,人性的方面会影响它;但如果计算性就像“自私的基因”一样,是一种客观存在的话,也不会存在被人影响或者反噬的情况,因为它是一个自然界的规律,最终一定会发展成“那个样子”。

54:32 王玮

如果想避免人的行为反噬这个体系的话,我们唯一需要做的就是保证这个体系中,任何人都可以“自由分叉”。被反噬那个体系会在竞争中被淘汰,用的人最多的,像比特币最长链的、最贴近计算性本质的那个体系,就可以继续发展。

07

DeFi还会和传统金融融合吗?或者还“有必要”吗?

55:27 小跑

记得年初我们也有聊过:怎么把DeFi跟传统金融结合——至少是当时我自己的愿望。但是看DeFi这一年的变化,它到底有没有渗透进传统金融?好像并没有。它还有没有必要跟传统金融结合?

我甚至觉得它和传统金融是“Finance1.0”和“Finance2.0”的区别;与其渗透到传统金融,帮助传统金融改变,不如直接自己升级到2.0——现在它的发展趋势确实也是这样的,两边现在各玩各的。

我有时候会跟一些刚毕业的区块链创业小朋友聊。他们虽然嘴上说尊重传统金融界的前辈,经常会问他们的意见,但我觉得其实不需要知道太多传统银行的监管或者架构,知道了也没啥好处,还不如专门在DeFi领域里创新。

57:00 王玮

我提两点。第一,说它跟传统金融结合也好,还是1.0升级到2.0,它一定是像历史上发生过的成功案例一样,比如汽车怎么替代马车,互联网怎么替代传统交易市场——它们是一种新的业态。我觉得DeFi大概率也是这样。

当年区块链刚出来的时候,都在讲区块链将来可以成为金融基础设施。结果今年真的就在游戏Axie Infinity上发生了。东南亚6亿5000万人口,其中80%没有银行账户,你想给他们5块钱都给不了,而以太坊上的一个互联网游戏就使得几千万甚至上亿东南亚人参与到经济活动当中来了。

所以它是和传统金融结合了吗?好像里面压根也没有传统金融什么事,是DeFi直接服务于新经济,或者虚拟经济、Metaverse,直接一步到位服务于新经济了。

剩下的问题就是“新经济”体量有多大,而“传统经济”体量有多大;另一个问题是,如果单纯从支付角度讲,就回到稳定币的问题,只要有一个“双向兑换”的口,那在这个口上就把一切问题都解决掉了,因为支付可以在链上完成,你想换回现实世界中,就去这个“口”兑换美元就好了——而兑换场景跟你的经济活动是没有任何关系的。

所以从这个角度来讲,区块链一步到位,服务于实体经济也是可以的,而不需要再通过传统金融服务于实体经济。传统金融只要有兑换稳定币这一个动作,跟DeFi对接就可以了。未来其实没有“传统金融”、“DeFi”或者“CeFi”的区别,未来两个体系就是“信用性”体系和“计算性”体系的区别;而“计算性”的体系,可以直接被DeFi接管。而“信用性”体系因为跟“人”相关,本来也不可能进入DeFi,所以它还是传统金融机构服务的对象。

08

货币体系的灵魂三问

01:01:07 小跑

会不会是货币体系的一个新的阶段?之前是黄金挂钩,后来变成信用货币,再后来就是计算性货币。

01:01:20 王玮

计算性货币这个概念有点复杂,在货币体系方面其实我是偏保守的,不认为DeFi、区块链、或者其他的“计算性”会影响信用货币体系。

当然比特币或者以太坊这种原生币,作为一个价值储藏或者锚定,这种可能性当然存在,但是按道理也不影响现代信用货币体系。如果它影响了的话,这个概念本身也就不存在了,那它就真变成计算性货币了。

01:02:22 小跑

但如果我们把时间线拉的非常长,这可能是一个新的现象。我们习惯了“线性”的发展思维,觉得只有一个世界一种形态,一个现实世界体系发展到一定阶段,出现了某种巨大问题之后,它就迭代成了另一种新的形式,可能这种新形式是更高效的,然后接着往前迭代。

但现在似乎是出现了现实世界和虚拟时代的“并行发展”——这个现象可能之前没有,也就导致了在传统金融或者、信用货币发展的同时,有另外一种完全不一样的市场、或者形态同时发展它的那一套体系。

再加上现实世界中各种政治因素,也许会导致在东方会出现一个世界,这个世界是纯粹以信用货币或传统金融为主导的;而在西方可能会出现另外一个自下而上的、甚至是把美元用稳定币形态“更新”过的、一个新的跟“计算性”挂钩的体系,规避掉美元自身的一些重大缺陷。

01:05:21 王玮

我刚才所说“保守”的意思是,在虚拟世界还不确定,但在现实的人类社会里,信用货币其实还是一个接近于理想的模型,没有更好的计算性结构能替代,这点我觉得跟虚拟世界不一样。

我曾经提到“货币的灵魂三问”:第一,这世界上有应该有多少钱?第二,谁能够决定应该有这么多钱?第三,通过什么途径能达到这个数量?

其实信用货币体系,尤其是央行和商业银行二元货币体系是一个合理的模型。假设颠覆掉这个模型,你通过任何其他模型来回答这三个问题,都会发现答案大概率不如现代的信用货币体系。我觉得信用货币体系是人类社会的一个良好模型,我们必须得有一个信用创造机制,否则陷入比通胀更悲惨的境地。

但是虚拟世界到底是啥样,是个有意思的话题。稳定币的注入,实际上是“现实世界”干预到“虚拟世界”了——有一些存量进去,然后虚拟世界因为有现实世界中“人”的映射物,同样会接受稳定币作为虚拟世界活动的支付手段。如果是这样的话,虚拟世界里的“计算性货币”是什么?它跟其他稳定币之间是什么定价机制?两个机器人之间怎么决定支付给对方多少钱?这应该是最新最深的话题了,可能得聊无数次。

01:09:13 小跑

关于货币,我想补充一点点。王老师说人类历史上迄今为止,信用货币体系第一做出了巨大的贡献,第二到目前为止没有任何更好的货币体系可以取代它——这我是非常同意的。

但我同时又在想,还是要往前看。人类社会已经经历过的、以及它未来将经历的东西也许是不同的。人类历史经历过一个必须利用信用货币体系来实现人类的富足,或者保持基本物质生活水平无忧的情况。过去几十年,信用货币体系确实使整个地球上几十亿人口实现了基本的物质生活保障,以至于新冠这么多年,大家大概率还是可以无忧无虑的生活,甚至到了不会再出现生存问题的阶段了。

如果人类已经到了这个阶段,再往后发展,我们还需要这么大的信用程度来支持“集中力量办大事”的机制吗?或者,我们已经实现了历史阶段性目标,下一个阶段是不是不再需要信用乘数来支持发展,而是倒过来,从主动脉到毛细血管的这种发展模式?如果是这样的话,可能还真的需要一种“点对点”的、信息和价值完全绑定的货币模式?

01:11:11 王玮

有可能的,所以我才提出“货币的灵魂三问”。如果未来人类社会进入到信用货币体系不适用的阶段,需要有一个新的货币体系出现,那这个新的货币体系应该能够更好地回答这三个问题——因为这三个问题是永远躲不过去的,它不仅牵扯到理念层面,还牵扯到现实层面。

举个例子,假设这三个问题中的前两个已经回答好了——有一台超级计算机能算出来这个世界上就需要这么多钱,但第三个问题:这一块钱给谁,不给谁,分配的执行是怎么做到的?还需要进一步回答。能把这三个问题都回答了的,可能就是下一个货币体系了。

某种意义上讲,比特币挖矿、交易手续费转账机制,可能实现了所谓的零次、一次、二次分配,但依然是特别初级的。也许最后还是在虚拟世界中,机器人跟机器人之间才能真正完全采用一个纯计算性货币体系,整个分配体系才能完善。只要中间有人参与,还是会很麻烦。

01:13:03 小跑

可能最理想的货币体系还没有出现,但至少大概率知道现在的信用货币体系是有问题的——这个世界需要多少钱?现在明显是太多了。

01:13:17 王玮

对。我很喜欢讨论这个问题,也是在长时间研究,看各种各样观点的时候,总结出来的这三问。我们下次找机会深入讨论。

这是个很好的思维工具,针对某一个领域问出深入的三个问题来,它们其实既是问题也是答案。

01:13:58 小跑

“灵魂三问”永远是最好的“醒脑”方法。

— End —

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/296843.html