海通国际:给予洋河股份增持评级,目标价位190.0元

海通国际证券集团有限公司近期对洋河股份进行研究并发布了研究报告《2023年中期业绩点评:中高端占比持续提升,营收业绩稳健增长》,本报告对洋河股份给出增持评级,认为其目标价位为190.00元,当前股价为139.64元,预期上涨幅度为36.06%。

洋河股份(002304)

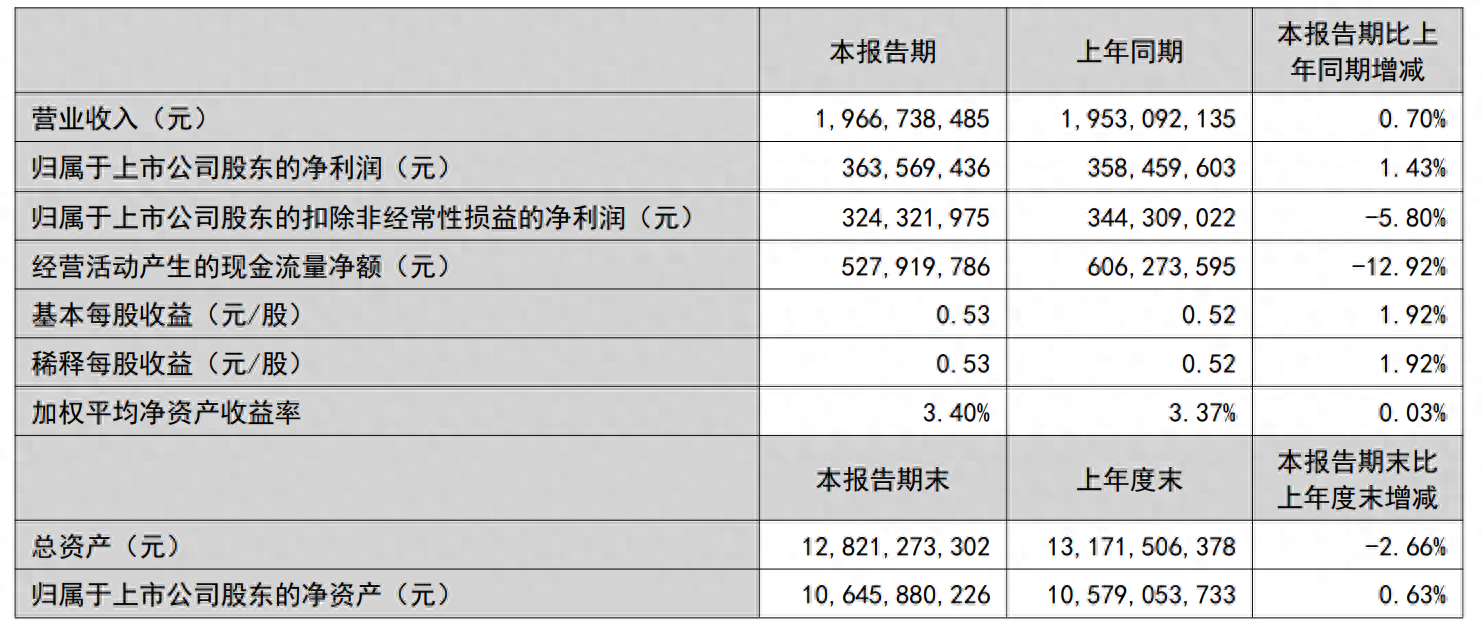

事件。23H1公司实现营业收入218.7亿元,同比增长15.7%;归母净利润78.6亿元,同比增长14.1%;扣非归母净利润77.1亿元,同比增长16.1%。23Q2实现营业收入68.3亿元,同比增长16.1%;归母净利润21.0亿元,同比增长9.9%;扣非归母净利润20.5亿元,同比增长17.3%。

中高档占比再创新高,持续推进全国化布局。23H1公司白酒业务营收213.9亿元,同比+16.2%,其中销量/吨价同比+8.7%/6.9%。分档次来看,中高档/普通酒营收190.5/24.1亿元,同比+17.6%/3.8%,中高档酒占比同比提升1.1pct至89.1%。受益于大众消费和宴席需求回补,水晶梦、天之蓝市场动销加快,经渠道反馈预计增速在20%以上,海之蓝稳健增长,因商务消费整体恢复较慢,公司对M6+等产品执行了控货挺价工作,市场投放节奏略有放缓。分地区来看,23H1公司省内/外营收同比+9.9%/21.0%,省外占比提升2.4pct至55.9%。报告期内,公司经销商数量较上年末增加8/215至2985/5476家,经销商扩容显著,其中江西、湖北、湖南等市场增量贡献明显,全国化布局有序推进。

加大营销费用投入,23Q2毛销率稳步提升。23H1/23Q2公司综合毛利率为76.1%/75.1%,同比+2.2pct/8.6pct,二季度毛利率提升较快,一方面来自于基数原因,今年产品结构升级趋势延续,但去年同期因场景受限,梦系列销售受损而海之蓝升级导致增速较快,另一方面主因公司加大对渠道和终端的红包政策支持,货折力度较往期减少。23H1/23Q2公司销售费用率同比+2.5pct/+6.1pct至10.3%/16.8%,其中广告促销费/职工薪酬同比+74.9%/31.5%,合计占销售费用比例为87.7%。从毛销率来看,公司23H1/23Q2同比-0.3pct/+2.5%pct,单二季度仍有提升。23H1/23Q2公司管理费用率同比-0.7pct/-1.7pct,净利润率同比-0.5pct/-1.7pct至35.9%/30.7%,受到阶段性影响。

渠道布局逐步深化,产品品牌双轮驱动。上半年白酒市场整体呈现弱复苏态势,消费结构向头部集中,行业分化加剧。公司持续深化渠道网点建设,打造高地样板市场,加大县乡渠道下沉,同时强化数字化营销,引导消费者复购。在组织管理上,公司以“3+4”指标考核体系,团队激励充足。同时,公司也持续聚焦产品力与品牌力的双轮驱动,提高以品质为核心的产品力打造,激发和重塑品牌高度。全年来看,公司营收指引同比增长15%,目标完成确定性强。

投资建议与盈利预测。我们预计公司2023-2025年营收分别为350.3/400.6/455.4亿元,净利润分别为110.3/130.1/151.5亿元,对应EPS为7.32/8.63/10.05元(前值7.45/8.84/10.44元)。参考可比公司2023年PE平均值为30x,给予洋河股份2023年26xPE(前值为27x),目标价由201元下调至为190元,维持“优于大市”评级。

风险提示:宏观经济不确定性,行业竞争加剧,费投影响盈利

证券之星数据中心根据近三年发布的研报数据计算,东吴证券汤军研究员团队对该股研究较为深入,近三年预测准确度均值高达99.88%,其预测2023年度归属净利润为盈利107.85亿,根据现价换算的预测PE为19.75。

最新盈利预测明细如下:

该股最近90天内共有32家机构给出评级,买入评级27家,增持评级5家;过去90天内机构目标均价为188.49。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

[注:本文部分图片来自互联网!未经授权,不得转载!每天跟着我们读更多的书]

互推传媒文章转载自第三方或本站原创生产,如需转载,请联系版权方授权,如有内容如侵犯了你的权益,请联系我们进行删除!

如若转载,请注明出处:http://www.hfwlcm.com/info/253149.html